更新于:2023-02-18

1.确认收入:

需要注意,这里的收入为不含增值税的收入,纳税人主体及适用增值税计税方式不同具体计算也有所差异。

①房地产开发企业(一般计税方式下):

不含税收入=含税收入-增值税销项税额=含税收入-(含税收入-地价款)÷(1+9%)×9%

②非房地产企业(一般计税方式下):

不含税收入=含税收入-增值税销项税额=含税收入÷(1+9%)

③房地产开发企业(简易计税方式下):

不含税收入=含税收入-增值税税额=含税收入÷(1+5%)

④非房地产开发企业(简易计税方式下):

自建房:不含税收入=含税收入-增值税税额=含税收入÷(1+5%)

非自建房:不含税收入=含税收入-增值税税额=含税收入-(含税收入-购买价款)÷(1+5%)×5%

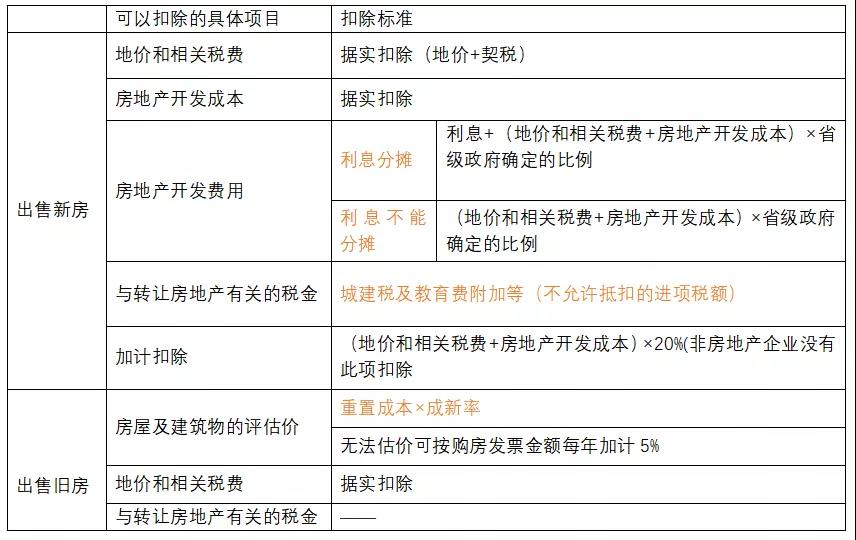

2.计算扣除项目金额:

其中转让旧房,分为两种情况,一种是可以取得评估价格的,另一种是不得取得评估价格,按照购房发票计算扣除项目。

情形一:可以取得评估价格 扣除项目包括3项:取得土地使用权时支付的地价款或出让金、房屋及建筑物的评估价格(旧房评估价格=重置成本价×成新度折扣率)、相关税金(城市维护建设税、教育费附加、地方教育费附加以及印花税)。

情形二:不能取得评估价格,提供购房发票扣除 不能取得评估价格的,纳税人可以通过购房发票计算扣除项目金额,具体包括3项:发票上注明的购房价款(营改增之前的,包括营业税;营改增之后的,进项税额抵扣了的,则需要扣除增值税)、发票加计扣除额(从购买年度至转让年度指每年加计5%计算)、税金(包括转让时需要缴纳城市维护建设税、教育费附加、地方教育费附加、印花税以及当年购买房地产时缴纳的契税)。

3.计算增值额、计算增值率:

增值额=不含税收入-扣除项目金额

增值率=增值额÷扣除项目金额

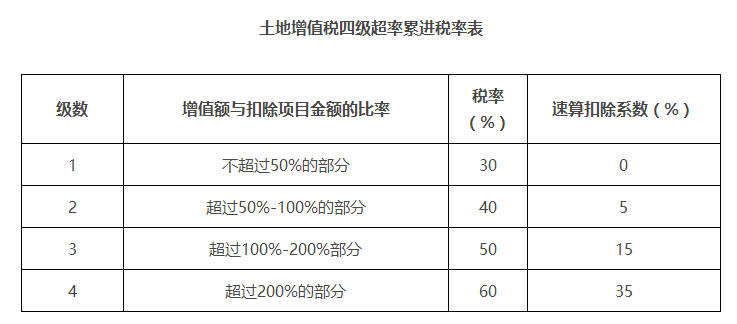

4.确认适用税率及速算扣除系数:

土地增值税适用四级超率累进税率,根据增长率确认适用税率及速算扣除系数,具体税率表如下:

5.计算应纳税额:

应纳税额=增值额×适用税率-扣除项目金额×速算扣除系数

建造普通标准住宅出售的纳税人,增值率未超过20%的,免征土地增值税,超过20%的,需要全额征收土地增值税,增值税率20%可以理解为起征点。