情形一:当月工资薪金高于税法规定的费用扣除数(目前是3500元)

如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,当月取得的全年一次性奖金的个税适用公式为:

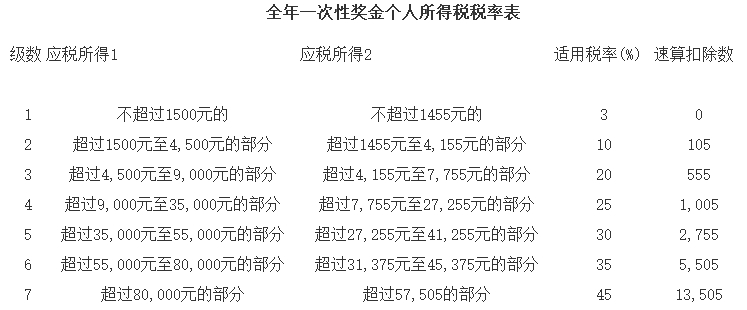

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数,其中,税率按全年一次性奖金除以12个月所对应的应纳税所得额所适用的税率来确定。

【案例1】张华在振邦公司取得全年一次性奖金为24 000元,当月工资薪金收入为3 600元。全年一次性奖金除以12个月后的商数为2 000元(24 000÷12),适用税率为10%,速算扣除数为105元,应纳税额=24 000×10%-105=2 295(元)。

情形二:当月工资低于税法规定的费用扣除额

如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:

应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)×适用税率-速算扣除数

【案例2】 张华在振邦公司取得全年一次性奖金为24 000元,当月工资薪金收入为3 100元,费用扣除额为3 500元。

第一,在确定应纳税所得额后,确定全年一次性奖金的适用税率和速算扣除数。12个月平均应纳税所得额为:[24 000-(3 500-3 100)]÷12=1 967元。适用税率为10%,速算扣除数为105元。

第二,计算应纳税额,应纳税额=[24 000-(3 500-3 100)]×10%-105=2 255(元)

需要注意的是,采用上述计税办法,在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。雇员取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税,即维持现有的征税办法。

情形三:如果涉及一次性奖金为不包含个人所得税的净额,且当个人当月工资薪金所得高于(或等于)规定费用扣除额

第一步:找出适用的税率与速算扣除数。按照不含税的全年一次性奖金收入除以12的商数,查找相应适用税率和速算扣除数A。

第二步:将不含税所得换算为含税所得。含税的全年一次性奖金收入=(不含税的全年一次性奖金收入-速算扣除数A)÷(1-适用税率)

第三步:计算应缴个人所得税税款。按含税的全年一次性奖金收入除以12的商数,重新查找适用税率和速算扣除数B。

应纳税额=含税的全年一次性奖金收入×适用税率-速算扣除数B。

【案例3】 小刘在振华公司取得不含税全年一次性奖金为24 000元,小刘当月工资薪金收入为3 600元。

第一,将不含税全年一次性奖金换算成含税奖金,即以24 000元除以12个月后的2 000元为商数,不含税所得的税率10%,速算扣除数105,换算成含税的全年一次性奖金为[(24 000-105)÷(1-10%)]=26 550元。

第二,确定含税全年一次性奖金的适用税率和速算扣除数,即将含税的全年一次性奖金除以12个月后的2 212.5元(26 550÷12)为商数,确定适用税率为10%,速算扣除数为105元。

第三,计算应纳税额,应纳税额=26 550×10%-105=2 550(元)

情形四:如果涉及一次性奖金为不包含个人所得税的净额,且当月工资薪金所得低于规定费用扣除额时

当个人取得不含税全年一次性奖金收入的当月工资薪金所得低于规定费用扣除额时,应先将不含税全年一次性奖金减去当月工资薪金所得低于税法规定费用扣除额的差额部分后,再按照情形三办法处理。

【案例4】 小刘在振华公司取得不含税全年一次性奖金为24 000元,当月工资薪金收入3 100元,税法规定的费用扣除额为3 500元。

第一,将不含税全年一次性奖金换算成含税奖金,即以24 000元减去当月工资薪金所得与费用扣除额的差额400元,不含税所得的税率10%,速算扣除数105,换算成含税的全年一次性奖金为:[(24 000-400)-105]÷(1-10%)=26 106(元)。

第二,确定含税全年一次性奖金的适用税率和速算扣除数,即将含税的全年一次性奖金除以12个月后的2 175.5元(26 106÷12)为商数,确定适用税率为10%,速算扣除数为105元。

第三,计算应纳税额,应纳税额=26 106×10%-105=2 505.6(元)。